Isenção de responsabilidade: o texto conforme exibido abaixo foi traduzido automaticamente de outro idioma usando uma ferramenta de tradução de terceiros.

Navegar um dia mau nos mercados

ONE BAD DAY

(NO MERCADO)

Pode parecer que as nossas memórias só se lembrarão de um mercado de touros. O mercado de touros actual é o mais longo da história. Começou em Março de 2009, e tem sido impulsionado por anos de taxas de juro baixas e numerosas políticas monetárias, que têm sido adoptadas pelos bancos centrais em todo o mundo, tornando barato o empréstimo de dinheiro. Contudo, todas as coisas boas acabam por chegar ao fim.

The S & P 500 hit an all-time high (3.385) on February 19, 2020 then fell 34 t o início da pandemia da COVID-19 em Março de 2020. Isto levou a uma preocupação de que o próximo mercado de ursos tivesse começado, mas depois de recuperar tão rapidamente, foi nomeado a urso mais curto da história. Recuperámos completamente e depois alguns, ultrapassando a alta de Fevereiro [de 2020] e chegando mesmo a atingir mais de 4.700 no início de Novembro de 2021, um aumento de quase 39% em relação aos números pré-COVID. Mais recentemente, a classe

BEAR MARKET

Em 12 anos, o mercado de touros mais longo de sempre, muitos quase esqueceram como um mercado de ursos pode ser simultaneamente desastroso financeiramente e destruidor da alma. A definição típica de um mercado de ursos é um mercado que cai 20% ou mais, durante dois meses ou mais, frequentemente combinado com um pessimismo económico generalizado, e até mesmo uma recessão. O mercado médio de ursos dura 289 dias (9,5 meses); no entanto, alguns duram há anos.

A Grande Depressão durou mais de cinco anos, de Março de 1937 a Abril de 1942, com o mercado a perder 54% do seu valor, mas tinha sido precedido pelo crash do mercado bolsista de 1929, bem como por outros sete crashes nos oito anos que se seguiram, cada um com 29% a 61 eclines. Este ciclo de tendência descendente só parou com o início da segunda guerra mundial. Após o nosso longo mercado de touros, não é impossível imaginar um mercado de ursos prolongado a começar no nosso único dia mau, potencialmente duradouro anos.

MULTI-MARKET CRASH

Durante mais de 40 anos, a volatilidade média diária do mercado para o S & P 500 e o Dow tem sido de cerca de 1,4%. Isso traduz-se em cerca de 65 oscilações de pontos para o S & P 500 e 510 para o Dow; no entanto, isso não é, em parte alguma, próximo de quão selvagens os mercados podem ficar.

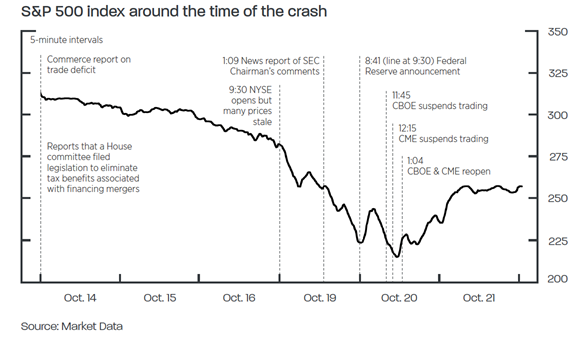

O mercado actual tem algumas semelhanças com o que aconteceu em 1987; houve um mercado de touro alargado de 1982 a 1987, com os mercados dos EUA a crescerem 251%; só 1987 teve um aumento de 69% até Agosto de 1987. Os mercados globais seguiram o exemplo, aumentando também 296% no mesmo período. Depois aconteceu o pior.

19 de Outubroth, 1987 ganhou o assustador moniker de Black Monday porque os mercados viram o seu pior declínio de 22,61% num único dia. Oito mercados dominados por USD saw declínios de 20 a 29%, enquanto Hong Kong, Austrália, e Singapura caíram todos mais de 40%. As perdas a nível mundial foram estimadas em 1,7 triliões de dólares em 1987 dólares, que é hoje de 4,1 triliões de dólares. Houve ten vezes o número médio de margin calls nesse dia, e pânico set in.

Imagine o S & P 500 caindo dos seus actuais 4.700 pontos para 2.547 pontos num único dia, a fortuna caiu um quarto num dia para quase todos os investidores, e quase reduziu para metade para os de outros mercados (Hong Kong o mais atingido); todos na segunda-feira negra. Embora existam agora algumas medidas de paragem, elas podem apenas retardar a queda, mas não impedi-la.

MAIS EFEITOS ECONÓMICOS COMPREENSIVOS

Quando pensamos em mercados de ursos, pensamos apenas em acções; no entanto, os ursos terão frequentemente impactos mais vastos do que apenas com acções.

Após a queda de 1929, o mercado imobiliário afundou-se, perdendo mais de 66% do seu valor, com os empréstimos bancários a diminuir também. Em termos nominais, o imóvel típico adquirido em 1920 reteve apenas 56% do seu valor inicial, duas décadas mais tarde.

No auge da Grande Depressão,

Maio de 1933, desemprego atingiu 25.6%, e de 1930 a 1933, cerca de 9.000 bancos falharam-4.000 destes em 1933.

Para apenas um dia mau, estes tipos de números não são inimagináveis. Não tem havido uma onda de encerramentos de bancos, mas há uma grande quantidade de consolidação bancária regional. Durante a pandemia da COVID, a taxa de desemprego foi superior a 14%, e esse número real pode ter realmente atingido 20%. O mercado habitacional tornou-se gangbusters com taxas baixas, mas a bubble pode rebentar.

COMO PREVENTAR O PALAVRAÇO?

Sadly por causa de um dia mau, todos os acima mencionados não se encontram apenas no reino das possibilidades. Todos já foram vistos antes, e embora alguns regulamentos tenham sido reforçados para proteger o investidor, essas mesmas regras foram afrouxadas, e a indústria financeira descobriu formas de contornar as regras que colocam muitos dos seus investidores em risco. Então o que é que o investidor esperto deve fazer? As anuidades fixas proporcionam protecção principal, o que significa que não pode perder o seu dinheiro se as acções, bancos, ou mesmo o depósito imobiliário. Um titular de anuidades ou ganha juros OU nada, mas nunca perde. Uma anuidade de índice fixo (FIA) dá ao titular um crescimento livre de impostos, feita explicitamente para os mercados de urso. Muitos proporcionam rendimentos com protecção de prémio contra a volatilidade do mercado, o que significa que existe um potencial de subida, mas nenhum risco de descida do prémio. Num mercado de ursos, ganhará estabilidade com uma FIA, e terá a oportunidade ascendente quando o mercado eventualmente mudar. As FIA podem ser um veículo de planeamento para as suas poupanças de reforma, e são mais valiosas quando há as maiores reviravoltas do mercado. Combinam o adiamento de impostos com opções de liquidez e pagamentos de anuidades. As anuidades proporcionam aos seus titulares flexibilidade, permitindo ao comprador começar a receber pagamentos em apenas um ano, ou adiar os pagamentos até um ponto pré-determinado no futuro. Dado que as anuidades são um tipo de seguro, o valor total da acumulação está disponível por morte do tomador do seguro, proporcionando uma forma de os herdeiros evitarem o probate. Finalmente, com anuidades, pode ter uma opção de conta fixa que significa que lhe é garantido um certo montante a ser pago todos os meses, independentemente do que aconteça com os mercados.

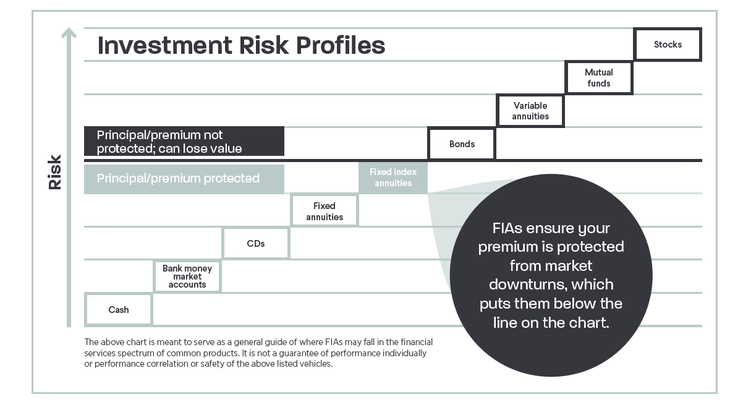

As acções, fundos mútuos, ETFs, e outros veículos de investimento podem diminuir com a volatilidade do mercado. As FIAs estão ligadas a vários índices como o S & P 500, mas não participam no risco de descida do índice. O que se segue mostra o perfil de risco que muitos investimentos proporcionam. Pode ver que as anuidades e as FIAs podem oferecer alguns dos melhores retornos com risco mínimo de queda.

Annuities are meant for someone trying to create a conservative growth foundation, while also working towards a swift financial strategy. Esta estratégia pode ajudar a garantir-lhe um fluxo de rendimento para toda a vida.

Summary

Embora um dia mau possa ser um desastre para muitos, não tem de ser para si. Haverá eventualmente um fim ao nosso mercado de touro recordista e, com ele, o potencial para acabar com muitos dos ganhos que os investidores têm visto durante mais de uma década.

O lidar com esta ameaça é especialmente vital para aqueles que se estão a aproximar da reforma. Trabalhe com o seu consultor financeiro em opções no espaço da anuidade que lhe possam permitir continuar a ganhar com o mercado, ao mesmo tempo que evita perdas catastróficas quando chega o inevitável um dia mau.

Se desejar saber mais sobre como o podemos ajudar com a sua reforma e financeira planeamento contacte-nos hoje.

"With contributions from Marc S. Rogers founder of Producers Prospect"

Contact Information:

Email: [email protected]

Job Title: Founder - Fortress Estate Solutions